Reforma previsional tendría un efecto negativo en aseguradoras

El aumento del ahorro previsional obligatorio podría derivar en un debilitamiento de los seguros con ahorro y el APV asociado a seguros.

- T+

- T-

La clasificadora de riesgo Feller Rate elaboró un informe que señala que una reforma que buscará aumentar el ahorro previsional obligatorio “podría derivar en un debilitamiento del seguro del ahorro privado y del Ahorro Previsional Voluntario (APV) con seguro”.

Actualmente, la cotización obligatoria para la pensión corresponde al 10% de la renta imponible mensual de cada trabajador.

Porcentaje que cambiará de aprobarse la reforma previsional en la que trabaja el gobierno. Y es que, el Ejecutivo en reiteradas ocasiones ha señalado que su objetivo es aumentar esa cotización en cuatro puntos porcentuales.

De este modo, el porcentaje que los chilenos destinarían para su pensión debería aumentar al menos al 14%.

“En el total de la cartera hay una porción destinada al ahorro. Si por razones regulatorias, en el concepto de ahorro, se tendrá que destinar un mayor porcentaje del sueldo al ahorro, el lado del ahorro voluntario, va a tender a disminuir porque ya se está cubriendo esa necesidad”, explica Eduardo Ferretti, gerente del área de seguros de Feller Rate.

Ferretti además precisa que esto se daría principalmente en la clase media del país que realiza este tipo de ahorro. “Es un segmento que va a tender a reducir su contribución al ahorro privado porque del punto de vista previsional, tendrá una cobertura de sus necesidades de protección futura”, sostiene.

Los segmentos más altos no se verían tan afectados, dado que el tope imponible -hoy en 78,3UF- mantendría su necesidad de ahorrar por sobre el porcentaje obligatorio.

Reacción de la industria

De todos modos, Ferretti espera que las aseguradoras de vida no se queden de brazos cruzados frente a este nuevo panorama.

“Probablemente aparecerán otras innovaciones y mecanismos que incentiven el ahorro, tal vez una mayor apertura a nuevos instrumentos de inversión, que es parte de la regulación también. Creo que la industria reaccionará con otras oportunidades, con otros desarrollos y alternativas de inversión”, puntualiza el ejecutivo.

En esa línea, explica que en las reestructuraciones del mercado, hay una tendencia “a fortalecer las economías de escala dentro de las compañías, hacia el lado de generar una mayor concentración o fortalecimiento de los negocios asociados a rentas vitalicias o al ahorro”.

Por ejemplo -explica- el caso de Chilena Consolidada con la compra de EuroAmerica.

Industria del APV

Hoy en día diversas entidades pueden gestionar un APV como los bancos, las AFP, compañías de seguros o fondos mutuos.

Según la Superintendencia de Pensiones (SP), a marzo de este año, las administradoras contaban con un 52,1% de participación del sistema. Seguidas por las compañías de seguros, que mantenían un 21% de participación. Más abajo se ubican los fondos mutuos con un 14,7%.

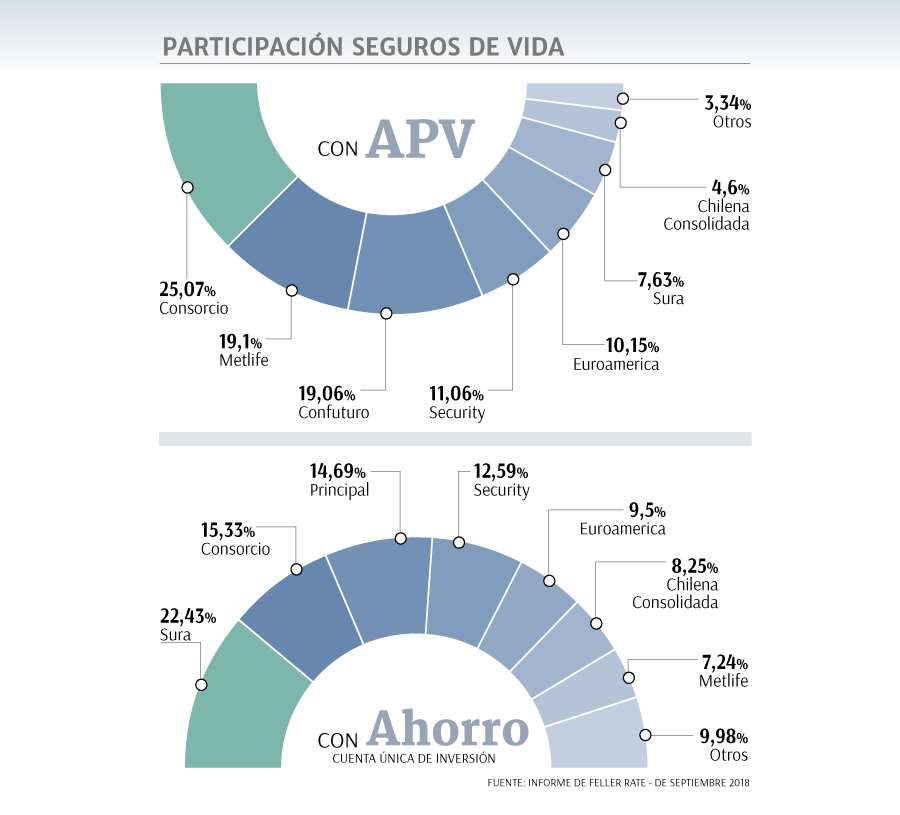

A nivel de compañía, de acuerdo al estudio de Feller Rate, Consorcio es la que tiene una mayor participación del mercado con un 25,07%.

Le sigue Confuturo que mantiene una participación del 19,06% y muy de cerca Metlife con el 19,1%.

En último lugar, Chilena Consolidad posee un 4,6% dentro del mercado del APV.

En términos monetarios, la industria del APV al tercer mes del año acumulaba un monto total de US$ 11.523 millones (al cierre del dólar de marzo), según la SP.

Desde marzo de 2008 el saldo de ahorro previsional voluntario y el número de cuentas del país, ha aumentado considerablemente.

Hace 10 años, el monto del APV no superaba los US$ 3.312 millones, mientras que al primer trimestre de 2018, este segmento bordeaba los US$ 11.593 millones. En tanto, el número de cuentas experimentó un fuerte crecimiento pasando desde menos de 500 mil a cerca de dos millones.